INFORMACIÓN "OPCIONES DE ESTUDIO"

Contenidos

Incluye todo el contenido del curso.

Tutor "s"

Contenido del curso + Tutor de seguimiento (Resolución de consultas).

Tutor "g"

Contenido del curso + Tutor con posibilidad de ampliar contenidos.

Empleado de Banca

343€ – 602€

Si quiere introducirse en el sector bancario y desea aprender las técnicas fundamentales para realizar las funciones de un empleado de banca este es su momento, con el Curso Superior de Empleado de Banca podrá adquirir los conocimientos necesarios para dedicarse a esta labor de manera profesional. En el ámbito del mundo de la administración y gestión, es necesario conocer los diferentes campos de la comercialización y administración de productos y servicios financieros, dentro del área profesional de Finanzas y seguros, ya que se trata de un sector muy importante y demandado en la actualidad. Con la realización de este Curso Superior de Empleado de Banca conocerá los productos ys ervicios financieros tanto del pasivo como del activo, además de gestionar y controlar las operaciones de caja.

SELECCIONE UNA OPCIÓN:

TITULACIÓN

Título Propio: A la superación del curso (ver FAQ)

- Título sello, con la certificación de PSIQUE Group

- Registro personalizado en EALDASA.

- Emisión de certificados de asistencia/matriculación: Para alumnos que están cursando el curso y aún no han finalizado (al menos deben de haber realizado el 40 % de los contenidos del curso y evidentemente respetar las condiciones del curso y de los servicios).

BECAS Y PROMOCIONES

Ayudas a la formación.Psique Group, facilita a sus alumnos ayudas o descuentos para que puedan acceder a sus cursos siempre de acuerdo a criterios.

Participamos en programas junto con otros centros y programas educativos ej. LATAM, Programas de formación para jóvenes, mujeres, otros.

Coordinamos y gestionamos ciertos descuentos o becas directamente o a personas que reúnen criterios “especiales” (de acuerdo con nuestros criterios y política de responsabilidad social, igualdad, etc,).

Los alumnos deben facilitarnos la información que se solicta y posteriormente justificarla.

OFERTAS DE EMPLEO

Información, consejos, enlaces a portales; informaciones, enlaces, recomendaciones y más.

En TODOS nuestras actividades formativas, el alumno podrá registrarse GRATUITAMENTE, a partir de la fecha en que acceda al curso siempre que reúna las condiciones de acceso y se respete las normas y condiciones de este espacio y del curso en la zona privada “ALUMNI”

Este espacio, promueve la “empleabilidad” y sirve para mejorar y potenciar las oportunidades de empleo / becas / prácticas, …

TEMARIO DEL CURSO

TEMARIO Empleado de Banca

- MÓDULO 1. GESTIÓN ADMINISTRATIVA PARA EL ASESORAMIENTO DE PRODUCTOS Y SERVICIOS FINANCIEROS DE PASIVO

UNIDAD DIDÁCTICA 1. ANÁLISIS DEL SISTEMA FINANCIERO.

- El sistema financiero:

- Características.

- Estructura.

- Evolución.

- Mercados financieros:

- Funciones.

- Clasificación.

- Principales mercados financieros españoles.

- Intermediarios financieros:

- Descripción.

- Funciones.

- Clasificación: bancarios y no bancarios.

- Activos financieros:

- Descripción.

- Funciones.

- Clasificación.

- Mercado de productos derivados:

- Descripción.

- Características.

- Tipos de mercados de productos derivados: futuros, opciones, swaps.

- La Bolsa de Valores:

- Organización de las bolsas españolas.

- Sistemas de contratación.

- Los índices bursátiles.

- Los intermediarios bursátiles.

- Clases de operaciones: contado y crédito.

- Tipos de órdenes.

- El Sistema Europeo de Bancos Centrales.

- Estructura.

- Funciones.

- El Sistema Crediticio Español.

- Descripción.

- Estructura.

- El Banco de España: funciones y órganos rectores.

- El coeficiente de solvencia: descripción.

- El coeficiente legal de caja: descripción.

- Comisión Nacional del Mercado de Valores.

- Funciones.

UNIDAD DIDÁCTICA 2. GESTIÓN DE LAS ENTIDADES DE CRÉDITO.

- Las entidades bancarias.

- Características.

- Elementos.

- Clasificación.

- Organización de las entidades bancarias.

- Oficinas centrales: funciones, departamentos y relaciones con sucursales.

- Sucursales: tipos, funciones y departamentos.

- Los Bancos.

- Características.

- Creación y expansión.

- Organismos bancarios: Asociación Española de Banca Privada y Fondo de Garantía de Depósitos.

- Las Cajas de Ahorros.

- Características.

- La Confederación Española de Cajas de Ahorro.

- Las cooperativas de crédito.

- Objetivo.

- Tipos.

UNIDAD DIDÁCTICA 3. PROCEDIMIENTOS DE CÁLCULO FINANCIERO BÁSICO APLICABLE A LOS PRODUCTOS FINANCIEROS DE PASIVO.

- Capitalización simple:

- El interés simple.

- Tantos equivalentes en capitalización simple.

- Capitalización compuesta.

- El interés compuesto.

- Tantos equivalentes en capitalización compuesta.

UNIDAD DIDÁCTICA 4. GESTIÓN Y ANÁLISIS DE LAS OPERACIONES BANCARIAS DE PASIVO.

- Las operaciones bancarias de pasivo.

- Características.

- Los depósitos a la vista.

- Descripción.

- Tipos.

- Requisitos para su apertura.

- Las libretas o cuentas de ahorro.

- Características.

- Tipos: indistintas, conjuntas, de ahorro vinculado.

- Las cuentas corrientes.

- Características.

- Tipos: conjuntas, indistintas, supercuentas.

- Liquidación.

- Los depósitos a plazo o imposiciones a plazo fijo.

- Descripción.

- Modalidades.

- Tratamiento fiscal.

UNIDAD DIDÁCTICA 5. GESTIÓN Y ANÁLISIS DE PRODUCTOS DE INVERSIÓN PATRIMONIAL Y PREVISIONAL Y OTROS SERVICIOS BANCARIOS.

- Las sociedades gestoras.

- Descripción.

- Funciones.

- Las entidades depositarias.

- Descripción.

- Objetivos.

- Fondos de inversión.

- Características.

- Finalidad.

- Ventajas.

- Tipos: renta fija, variable, mixta.

- Tratamiento fiscal.

- Planes y fondos de pensiones.

- Características.

- Intervinientes.

- Tipos.

- Tratamiento fiscal.

- Títulos de renta fija.

- Descripción.

- Características.

- Valor de los títulos.

- Rentabilidad.

- Los fondos públicos.

- Características.

- Clasificación.

- Los fondos privados.

- Características.

- Clasificación.

- Títulos de renta variable.

- Descripción.

- Características.

- Las acciones: características, tipos, valor y rentabilidad.

- Tratamiento fiscal.

- Los seguros.

- Características.

- Clases: daños y personas.

- Domiciliaciones bancarias.

- Descripción.

- Clases: efectos, recibos, nóminas, pensiones.

- Emisión de tarjetas.

- Tarjetas de débito.

- Tarjetas de crédito.

- El monedero electrónico.

- Gestión de cobro de efectos.

- Características.

- Cajas de alquiler.

- Características.

- Servicio de depósito y administración de títulos.

- Otros servicios: pago de impuestos, cheques de viaje, asesoramiento fiscal, pago de multas.

- Comisiones bancarias.

- Características.

- Clases.

- MÓDULO 2. GESTIÓN ADMINISTRATIVA PARA EL ASESORAMIENTO DE PRODUCTOS DE ACTIVO

UNIDAD DIDÁCTICA 1. PROCEDIMIENTOS DE CÁLCULO FINANCIERO BÁSICO APLICABLE A LOS PRODUCTOS FINANCIEROS DE ACTIVO

- Actualización simple

- Actualización compuesta

- Rentas constantes, variables y fraccionadas

UNIDAD DIDÁCTICA 2. GESTIÓN Y ANÁLISIS DE LAS OPERACIONES BANCARIAS DE ACTIVO

- Las operaciones bancarias de activo

- Los préstamos

- Los créditos

- La garantía crediticia

- El aval bancario

- La remesa de efectos

- El arrendamiento financiero o leasing

- El Renting

- El Factoring

- El Confirming

- Los empréstitos

UNIDAD DIDÁCTICA 3. APLICACIONES INFORMÁTICAS DE GESTIÓN BANCARIA

- Hojas de cálculo financiero

- Aplicaciones de gestión de créditos

- Simuladores de cálculo financiero

- Internet

- Normativa de seguridad y medioambiente en el uso de material informático

UNIDAD DIDÁCTICA 4. ANÁLISIS E INTERPRETACIÓN DE LOS ESTADOS FINANCIEROS CONTABLES

- Masas patrimoniales

- El balance

- Las cuentas de gestión

- La cuenta de pérdidas y ganancias

- Instrumentos de análisis

- MÓDULO 3. GESTIÓN COMERCIAL DE PRODUCTOS Y SERVICIOS FINANCIEROS Y LOS CANALES COMPLEMENTARIOS

UNIDAD DIDÁCTICA 1. MARKETING FINANCIERO Y RELACIONAL.

- Marketing financiero:

- Elementos.

- Principios.

- Características.

- Aspectos a analizar en un plan de marketing.

- Ventajas de un plan de marketing.

- Fases de un plan de marketing.

- Estructura de un plan de marketing.

- Elaboradores del plan de marketing.

- Análisis del cliente.

- Fuentes de información.

- La segmentación de clientes.

- Fines de la segmentación.

- Clasificación de los clientes.

- Beneficios de la segmentación.

- Fases del proceso de segmentación.

- Criterios de segmentación.

- Fidelización de clientes.

- Elementos.

- Factores.

- Estrategias.

- Técnicas de fidelización.

- Plan de fidelización.

- Herramientas de gestión de relación con clientes-CRM.

- Análisis de la gestión de la calidad de los servicios financieros.

- Factores.

UNIDAD DIDÁCTICA 2. COMERCIALIZACIÓN DE PRODUCTOS Y SERVICIOS FINANCIEROS.

- El comercial de las entidades financieras:

- Características.

- Funciones.

- Cualidades.

- El modelo de actuación.

- Técnicas básicas de comercialización:

- La venta cruzada.

- La detección de nichos de mercado.

- Las ofertas comerciales.

- La atención al cliente.

- Principios.

- Objetivos.

- La actitud de servicio ante el cliente.

- La atención telefónica.

- Técnicas de presentación del producto.

- Tratamiento de consultas: mensajes y actitudes.

- Protección a la clientela.

- Transparencia de las operaciones.

- Derechos del cliente.

UNIDAD DIDÁCTICA 3. CANALES ALTERNATIVOS DE COMERCIALIZACIÓN DE PRODUCTOS Y SERVICIOS BANCARIOS.

- Intranet y extranet.

- Descripción.

- La Banca telefónica.

- Características.

- Funcionamiento.

- Tipos de operaciones.

- La Banca por internet.

- Funcionalidad.

- Ventajas e inconvenientes.

- La Banca electrónica.

- Características.

- Funcionalidad.

- Televisión interactiva.

- Características.

- Ventajas.

- El ticketing.

- Características.

- Ventajas.

- Puestos de autoservicio.

- Características.

- Tipos.

- Ventajas.

- Funcionalidad.

- MÓDULO 4. GESTIÓN Y CONTROL ADMINISTRATIVO DE LAS OPERACIONES DE CAJA

UNIDAD DIDÁCTICA 1. PROCEDIMIENTOS DE CÁLCULO FINANCIERO Y COMERCIAL EN LAS OPERACIONES DE CAJA.

- Análisis y aplicación del Interés simple:

- Capitalización simple.

- Métodos abreviados de cálculo de interés simple: divisor y multiplicador fijo.

- Análisis y aplicación del descuento simple:

- Descuento comercial.

- Descuento racional o matemático.

- Análisis y aplicación de la equivalencia financiera a interés simple.

- Capitales equivalentes.

- Vencimiento común.

- Vencimiento medio.

- Análisis y aplicación del interés simple a las cuentas corrientes:

- Cuentas corrientes con interés recíproco.

- Cuentas corrientes con interés no recíproco.

- Métodos de liquidación de cuentas corrientes.

- El tanto nominal y tanto efectivo (TAE).

UNIDAD DIDÁCTICA 2. DOCUMENTACIÓN Y GESTIÓN DE CAJA.

- Análisis y cumplimentación de documentos de medios de cobro y pago.

- Cheque.

- Letra de cambio.

- Pagaré.

- Recibos.

- Autoliquidaciones con la administración.

- Medios de pago internacionales básicos.

- Documentos internos de la entidad financiera, nacionales e internacionales, convencionales y telemáticos.

- Procedimientos de gestión de caja.

- Gestión de flujos de caja.

- Control de caja.

- Arqueos y cuadre de caja.

- La moneda extranjera.

- La divisa.

- Tipos de divisas.

- Cálculo del cambio y conversión de divisas.

- Aplicación de la normativa mercantil relacionada.

- Análisis y gestión de las operaciones financieras en divisas.

- El mercado de divisas.

- Euromercado.

- Análisis de medios de pago internacionales.

UNIDAD DIDÁCTICA 3. APLICACIÓN DE MEDIDAS PREVENTIVAS SOBRE BLANQUEO DE CAPITALES.

- Blanqueo de capitales.

- Definición.

- Riesgos.

- Consecuencias.

- Fases del proceso.

- Los paraísos fiscales.

- Lucha contra el blanqueo.

- Sujetos obligados en la prevención del blanqueo de capitales.

- Definición.

- Clases.

- Obligaciones.

- Identificación de clientes.

- Evaluación del riesgo.

- Obligaciones generales de identificación.

- Excepciones a la identificación.

- Política de autorizaciones.

- Procedimientos para conocer al cliente.

- Perfil del blanqueador.

- Análisis y aplicación de la normativa comunitaria y española relativa a la prevención del blanqueo de capitales.

UNIDAD DIDÁCTICA 4. APLICACIONES INFORMÁTICAS DE GESTIÓN FINANCIERA EN BANCA.

- Análisis y utilización de las aplicaciones de gestión financiera.

- Aplicaciones de hojas de cálculo aplicadas a la gestión financiera.

- Requisitos de instalación.

- Prestaciones, funciones y procedimientos.

- Cajeros automáticos.

- Finalidad.

- Identificación y aplicación de las principales medidas de protección medio ambiental en materia de documentación.

- MÓDULO 5. GESTIÓN Y ANÁLISIS CONTABLE DE LAS OPERACIONES ECONÓMICO-FINANCIERAS

UNIDAD DIDÁCTICA 1. METODOLOGÍA E INTERPRETACIÓN CONTABLE.

- La contabilidad.

- Finalidad.

- Características.

- Usuarios.

- Clasificación.

- Teoría del patrimonio.

- El patrimonio.

- Elementos patrimoniales.

- Masas patrimoniales.

- Teoría de las cuentas.

- Clases.

- Funcionamiento.

- Descripción del método por partida doble.

- Cargar y abonar.

- Saldo de las cuentas.

- Análisis de la estructura de la empresa.

- Estructura económica y financiera.

- Balance.

- Análisis de la gestión de la empresa.

- Resultado de la empresa.

- Cuenta de pérdidas y ganancias.

- El ciclo contable.

- Descripción.

- Apertura.

- Diario.

- Mayor.

- Balances de comprobación.

- Asientos de regularización y cierre.

- Cuentas anuales: balance, cuenta de pérdidas y ganancias, estado de cambios en el patrimonio neto, estado de flujos de efectivo y memoria.

- Análisis y cumplimentación de la documentación mercantil y contable.

- . Documentos.justificantes mercantiles tipo: facturas, recibos, extractos bancarios, cheques, letras, nominas, seguros sociales.

- . Libros contables obligatorios y auxiliares.

- Organización y archivo de los documentos mercantiles.

- Codificación de los documentos.

- Sistema de clasificación de los documentos.

- Legislación mercantil aplicable al tratamiento de la documentación contable.

- Legalización de los libros contables.

- Conservación de los libros.

- Normalización contable.

- El Nuevo Plan General de Contabilidad.

- Marco Conceptual de la Contabilidad.

- Normas de registro y valoración.

- Cuentas anuales.

- Cuadro de cuentas.

- Definiciones y relaciones contables.

UNIDAD DIDÁCTICA 2. CONTABILIZACIÓN DE OPERACIONES BANCARIAS EN ENTIDADES FINANCIERAS.

- Balance de entidades de crédito.

- Estructura.

- Activo.

- Caja y bancos.

- Activos monetarios.

- Intermediarios financieros.

- Inversiones en créditos

- Cartera de valores.

- Accionistas y acciones en cartera.

- Inmovilizado.

- Cuentas diversas.

- Pasivo.

- Capital.

- Reservas.

- Fondo de la obra benéfico social.

- Financiaciones subordinadas.

- Banco de España y Fondo de Garantía de Depósitos.

- Intermediarios financieros.

- Acreedores.

- Otras obligaciones a pagar.

- Cuentas diversas.

- Cuentas de orden.

- Avales.

- Garantías y cauciones prestadas.

- Créditos documentarios.

- Efectos redescontados o endosados.

- Disponible por terceros en cuentas de crédito.

- Depósitos en custodia.

- Otras cuentas de orden.

- Elaboración del balance de la oficina.

- Productos de activo.

- Productos de pasivo.

- Productos de desintermediación.

- Información diaria.

- Elaboración de la cuenta de resultados de la oficina.

- Estructura.

- Productos de la cuenta de resultados de la oficina.

UNIDAD DIDÁCTICA 3. APLICACIONES INFORMÁTICAS DE GESTIÓN CONTABLE EN ENTIDADES FINANCIERAS.

- Aplicaciones de gestión contable:

- Requisitos de la instalación.

- Prestaciones, funciones y procedimientos.

Información y Características

“Formación e-learning del Grupo PSIQUE”:

Actividades formativas:

Solemos realizar cursos propios, de temáticas diversas (gestión empresa, soft skill, venta y marketing, idiomas, seguridad e informática, ISO – Calidad – I+D+I, Igualdad, Idiomas, etc.). Estas actividades son fruto de la experiencia con nuestros clientes y si se requiere desarrollamos planes y actividades formativas “personalizadas y/o a medida”.

Metodología:

Dependiendo del diseño de nuestras intervenciones debemos reunir más de una estratégica y metodología (ej. Mixtas). A continuación, presentamos las metodologías “tipo”:

- Online / Distancia: Operamos con plataformas “web” de formación que nos facilitan operar con cursos e-learning – streaming. Las actividades formativas se presentan en varios formatos, generalmente trabajamos con “Cursos paquetizados” tipo scorm.

- Presencial/ Blended o mixta: Estas activades solemos desarrollarlas en las instalaciones de los clientes empresa y a veces se combinan o complementar con formación online, en este caso hablamos de Blended o Mixta ya que se trabaja empleando más de un sistema ej. Presencial + e-learning.

- Servicios y Cursos: Personalizadas, adaptadas y/o enriquecidas, estructuradas, asequibles y diversificadas.

- Cursos Personalizados: Nuestra consultoría y Departamento de formación analiza las necesidades y requisitos de los clientes, para poder ofrecer un servicio a medida/personalizado.

- Cursos Online – e-learning: Del catálogo de cursos online el alumno podrá ver cursos de especialidades diversas y de diferente tipo. Estos cursos los ofrecemos de forma “paquetizada”, es decir presentamos cursos e-learning muy estructurados.

Dependiendo de las necesidades y del cliente ampliamos y/o personalizamos y/o adaptados, es decir que los completamos, incluso hay actividades formativas que trabajamos conjuntamente o cooperando con otras entidades.

Nuestras actividades e-learning las diferenciamos en cursos y servicios:

- Especializados Universitarios. Acreditados o avalados por Universidad.

- Másteres y Postgrados

- Cursos especializados

- Cursos temáticos

- Oposiciones

- Cursos Escolares.

Servicios relacionados con los cursos:

- Acreditaciones Inglés, Microsoft, Apostilla de la HAYA, etc.

- Cursos Contenidos; para alumnos con facilidad aprendizaje que prefieren trabajar de forma autónoma- modalidad autoaprendizaje.

- Cursos para empresas, adaptando a las normativas “FUNDAE” (“bonificados”).Servicio “empleabilidad” para empresas y alumnos.

- Servicios para academias y docentes que desean ofrecer a sus clientes cursos e-learning.

Información Técnica.

Cursos e-learning. Información Técnica.

Información del curso: Descripción, Objetivos, Temario, etc. En la ficha del curso o del servicio, tienen a su disposición la información del curso y/o temario, etc. Evidentemente podrán consultar si precisan alguna aclaración. A continuación, procedemos a exponer información referente a los cursos e-learning y el servicio.

- Cursos Digitalizados: solemos trabajar con cursos Scorm. Es un modelo para la digitalización de la información que permite generar contenidos y material pedagógico. No es un simple pdf es un modelo de digitalización de contenidos.

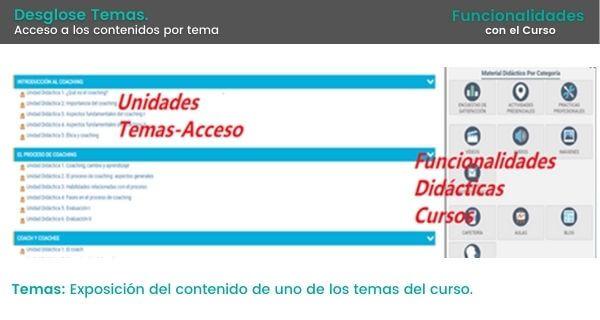

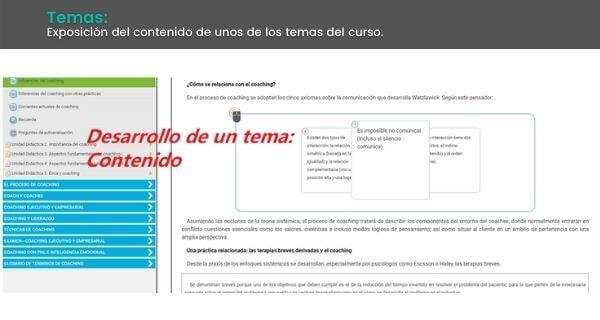

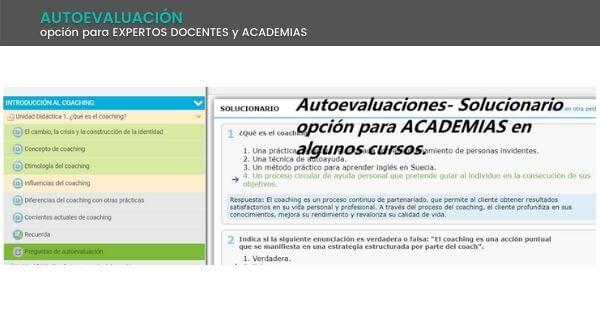

- Cursos Estructurados: la información, está dispuesta por módulos, unidades didácticas, autoevaluaciones y finalmente examen/es finales. Hablamos de cursos “paquetizados” ya que la información, los ejercicios, etc. se han clasificado y pautado. De tal forma que permite un trabajo autónomo por parte del alumno.

- Campus Online o Plataforma virtual de formación: herramienta web para gestionar los cursos o formación. El alumno dispone de esta herramienta para poder ver los cursos, su contenido, además de espacios o funcionalidades para facilitar su aprendizaje en este mismo entono web, ejemplo: encontrar los contenidos de los cursos, emails para contactar por ejemplo con SAT, sub-rayadores, auto-evaluaciones. Dependiendo de los espacios web, se podrá encontrar con unas u otras funcionalidades. Los alumnos comentan que son herramientas bastante intuitivas y de fácil manejo.

- T’ Plataforma – Campus: Tiempo máximo de acceso para utilizar a la Plataforma virtual de formación. Es el tiempo de acceso (generalmente días o meses) que el alumno contrata para realizar el “curso”. Durante este tiempo el alumno podrá acceder a cualquier hora, si se trata de un curso individual o que no debe esperar a un grupo clase para realizar actividades. Se ofrece un tiempo que, por media, es bastante superior a lo que los alumnos necesitan. El curso finaliza al terminar este periodo de tiempo, o antes si el alumno finaliza el curso – actividad formativa.

- Ampliaciones T’ plataforma: en el caso improbable que fuera necesario ampliar este tiempo de acceso no hay problema; el alumno debe contactar con nuestro equipo y le estudiaremos el sistema más ágil y económico para ampliar este tiempo. Recordar que nuestro interés es que los alumnos terminen los cursos con éxito. Pero al mismo tiempo os pediremos que seáis diligentes, que no abandonéis por desidia el curso, que lo finalicéis.

- Horas del curso Es el número de Horas del curso, el que figurará en el Título o Diploma junto con el nombre del curso. Para el cálculo generalmente se ha tenido en cuenta nº horas máximas que otros alumnos han empleado, tiempo y horas aconsejadas por los expertos y tiempo promedio que se deja para el trabajo autónomo por parte del alumno, es decir no son horas sólo efectivas y/o lectivas.

- Soporte SAT; servicio atención técnica. Nuestros alumnos podrán contactar en caso de problemas de tipo técnica. Se les facilita el contacto desde el propio “CAMPUS”.

- Soporte pedagógico/Docente: Nuestros Docentes y Tutores son profesionales seleccionados y que reúnen las competencias necesarias para realizar las funciones de soporte pedagógico y docente/tutor. De acuerdo con el tipo de convocatoria y de forma estándar trabajamos con:

- Tutor “g”: Tutor o docente que genera o enriquece contenidos y actividades en los cursos. Suelen ser expertos en materias especialidades muy concretas. Suele trabajar con grupos de alumnos – grupo de trabajadores.

- Tutor “s”: La mayoría de los cursos tutorizados e-learning del mercado tienen este servicio. Muchas veces son cursos individuales, permiten que el alumno de forma individual y con autonomía realice el curso y además tiene el tutor para resolver dudas y sobre estas consultas se realiza el “seguimiento”.

- Contenidos (o Autoformación): Esta convocatoria se crea a partir del interés de los alumnos que nos conocían, sabían de nuestros cursos y además suelen preferir un modelo de auto-aprendizaje. El alumno hace su trabajo con total autonomía, autodidacta. Por ello hablamos de un modelo de autoformación. Se ofrece el servicio de SAT. Si fuera el caso que con posterioridad el alumno requiriera de un tutor, existe la posibilidad de contratar un nº de horas o consultas con un Tutor, antes deben contactar para valorar la necesidad.

- Evaluación: Los cursos e-learning tendrán su evaluación final, pero también presentamos las autoevaluaciones con el objetivo de facilitar la formación y valorar el progreso.

La evaluación final es un examen que el alumno debe SUPERAR CON ÉXITO para superar el curso y obtener su diploma o título. Se especifica en la descripción del curso o al acceder a este. Generalmente solicitamos una nota igual o superior de 5 en la escala de 0 a 10 o del 50 % de la escala con la que se trabaja.

- OBTENCIÓN DEL TÍTULO. –.Para tener acceso al Título o Diploma el alumno debe hacer superado el 75 % de los contenidos del curso (“temario”) y haber superado con éxito la/s evaluaciones que se le presentan, una nota igual o superior a la media ej. nota 5 en una escala de 0 a 10. En casos especiales o diferentes se informará durante el curso.

- Títulos o Diplomas. – Los Títulos y Diplomas, son documentos que avalan que los alumnos han superado con éxito la formación. Son Títulos Propios avalados por PSIQUE Group y dependiendo del curso o actividad formativa se registran de forma nominal en entidades o instituciones que destacan por su notoriedad, tales como:.

- Registro en EALDASA. O Títulos avalados por entidades como Universidad.

- títulos avalados por Universidad u otros centros. Los títulos avalados por la UNIVERSIDAD, o otros centros. En estos casos en el título generalmente suele ser avalado por estas universidades, si bien el alumno antes debe abonar las “tasas” universitarias para la obteción del título.

- Títulos o Diplomas. – Los Títulos y Diplomas, son documentos que avalan que los alumnos han superado con éxito la formación. Son Títulos Propios avalados por PSIQUE Group y dependiendo del curso o actividad formativa se registran de forma nominal en entidades o instituciones que destacan por su notoriedad, tales como:.

Título Propio, no oficial, han sido de utilidad en casos como oposiciones, promociones internas (según convocatoria o criterios de la oposición/promoción), en procesos de Selección de personal y evidentemente cuando la actividad formativa la desarrollamos para una empresa, pertenecen al Plan de formación de esa empresa y por consiguiente tiene un valor para esta organización.

- Espacio “Empleabilidad”. Ofrecemos a nuestras empresas y alumnos, la posibilidad de publicar las posiciones que desean cubrir mediante:

| Prácticas – Ofertas de Empleo – Proyectos para Freelance. |

Los alumnos podrán registrarse en este espacio gratuitamente al menos durante el tiempo en el que realizan la formación y solemos ampliar unos 6 a 12 meses una vez finalizada la formación.

PSIQUE Group, también les facilita el acceso al portal de empleo con el que se gestionan estas ofertas. Siendo los clientes (empresa y candidato o alumno) quienes directamente generan el contacto y la relación entre ellos.

Nuestros servicios de consultoría gestiona o colabora para realizar servicios: PRÁCTICAS EXTRACURRICULARES entre Universidad y empresa, SELECCIÓN DE PERSONAL, INTERMEDIACIÓN LABORAL, etc. Para beneficiarse de ello el alumno debe estar registrado en el espacio y en el portal de empleo. Posteriormente debe darse de alta en las ofertas o posiciones en las que desea manifestar su interés. Son gestiones online generalmente.

- Ampliaciones / Extras: en caso que el alumno tuviera una necesidad concreta para ampliar o valorar otros complementos, por favor contacte con nosotros; estudiaremos su demanda y convenientemente intentaremos presentar la propuesta que creemos la más idónea.

- Ampliar Actividades

- Ampliar Temario

- Ampliar la actividad formativa

- Ampliar dedicación tutor

- Cambiar curso

- Ampliar horas curso

- Ampliar Tiempo Acceso al curso

- Etc.

Imágenes – “demo”: ejemplo de uno de nuestros “CAMPUS y CURSO e-learning”

Hemos considerado de interés exponer unas imágenes que muestran una de nuestras plataformas. Intentamos dar una información lo más clara y amplia precisamente para que nuestros clientes y alumnos conozcan nuestros servicios, las características y condiciones. Indicar que operamos con otras plataformas, si bien en el caso de formación hay funcionalidades similares, aunque no todas serán iguales.

PREGUNTAS FRECUENTES (FAQ)

1. ¿Cómo debo contratar un curso?

Usted puede contratar el curso a través de nuestro e-commerce o tienda virtual. Pasos:

a.- Elegir el curso de su interés y selecciónelo para la tienda virtual.

b.- Dirigirse a la tienda y contratar. Elija modalidad de pago.

- Transferencia Bancaria: Método que seguimos recomendando USTED se dirige a su entidad bancaria y realiza el pago directamente.

- “Tarjeta de crédito”: La pasarela de pago con la que opera siempre será de SU ENTIDAD BANCARIA, recomendamos conocer este sistema.

- Otros Sistemas según zona: En caso de interés podrá consultarnos.

Una vez Usted finalice la contratación puede obtener su pedido/factura de esta operación a través de la web.

2.- Pagos aplazados o financiados: Muchos de estos servicios son de empresas externas a PSIQUE Group. PSIQUE Group tan sólo facilita la información, pero no realiza el servicio. Las condiciones, precios y el sistema operativo los marca estas empresas externas. PSIQUE Group no puede realizar ningún tipo de acción o intervención como por ej. aplazamientos o negociación. PSIQUE Group no interviene.

Psique Group si puede ofrecer un sistema para “pagos fraccionados”, son acuerdos personalizados. Sólo para alumnos – clientes con los que ya hemos trabajado con anterioridad y de forma exitosa (que han mostrado interés por las actividades formativas, etc.).

3.- Una vez he contratado el curso, ¿cuándo y cómo puedo empezar?

Una vez el curso esté contratado, PSIQUE Group procederá a validar el pedido y el tipo de servicio solicitado. Si todo es conforme se procede a iniciar la gestión del ALTA del servicio.

Se le enviará un email comunicándole EL CAMPUS (campus de nuestra marca EALDASA) con el que podrá trabajar, así como las claves de acceso e instrucciones.

Precisamos un tiempo, aproximado, entre 24 h. – 48 h. laborales para poder tramitar y gestionar la ALTA del servicio.

Una vez Usted acceda al CAMPUS, recomendamos:

a.- Cambiar la contraseña – PONGA SU PROPIA CONTRASEÑA

b.- RECORDAR las claves de acceso y el link del campus que le hemos ofrecido (anóteselas). Nuestra marca EALDASA trabaja con varias plataformas, por eso es importante que el alumno conozca el CAMPUS con el que opera.

c.- Al acceder, por favor no inicie el curso. Recomendamos Visite y se familiarice con el CAMPUS y sus funcionalidades, En caso de formación grupal también con funcionalidades de grupo, ej. puede ser que se abra un Foro – grupo.

VER TODAS LAS PREGUNTAS FRECUENTES

2. Pagos aplazados o financiados

Muchos de estos servicios son de empresas externas a PSIQUE Group. PSIQUE Group tan sólo facilita la información, pero no realiza el servicio. Las condiciones, precios y el sistema operativo los marca estas empresas externas. PSIQUE Group no puede realizar ningún tipo de acción o intervención como por ej. aplazamientos o negociación. PSIQUE Group no interviene.

Psique Group si puede ofrecer un sistema para “pagos fraccionados”, son acuerdos personalizados. Sólo para alumnos – clientes con los que ya hemos trabajado con anterioridad y de forma exitosa (que han mostrado interés por las actividades formativas, etc.).

3. Una vez he contratado el curso, ¿Cuándo y cómo puedo empezar?

Una vez el curso esté contratado, PSIQUE Group procederá a validar el pedido y el tipo de servicio solicitado. Si todo es conforme se procede a iniciar la gestión del ALTA del servicio.

Se le enviará un email comunicándole EL CAMPUS (campus de nuestra marca EALDASA) con el que podrá trabajar, así como las claves de acceso e instrucciones.

Precisamos un tiempo, aproximado, entre 24 h. – 48 h. laborales para poder tramitar y gestionar la ALTA del servicio.

Una vez Usted acceda al CAMPUS, recomendamos:

a.- Cambiar la contraseña – PONGA SU PROPIA CONTRASEÑA

b.- RECORDAR las claves de acceso y el link del campus que le hemos ofrecido (anóteselas). Nuestra marca EALDASA trabaja con varias plataformas, por eso es importante que el alumno conozca el CAMPUS con el que opera.

c.- Al acceder, por favor no inicie el curso. Recomendamos Visite y se familiarice con el CAMPUS y sus funcionalidades, En caso de formación grupal también con funcionalidades de grupo, ej. puede ser que se abra un Foro – grupo.